上海SNEC展会尚未结束时,多位业内人士就向索比光伏网透露了上游硅料、硅片、电池环节涨价的消息,愁容满面。特别是通威股份、隆基股份这对“黄金搭档”,在各环节互为供应商,无论是起了联合挤压下游利润空间的心思,还是想重新划分上游环节利润,争夺“定价权”,都将给整个光伏产业带来不可忽视的影响。

8月10日、12日,通威、隆基分别发布了光伏电池和光伏硅片的最新报价。与半个月前相比,通威单晶电池价格上涨0.08元/W,涨幅9.0-9.2%;隆基硅片价格上涨0.2-0.22元/片,涨幅7.3-7.4%。同时,隆基将价格变动的原因归结为硅料价格调整,作出了“若后期硅料价格继续变动±¥3/kg,其硅片价格相应按±¥0.05/pc调整”的决策。

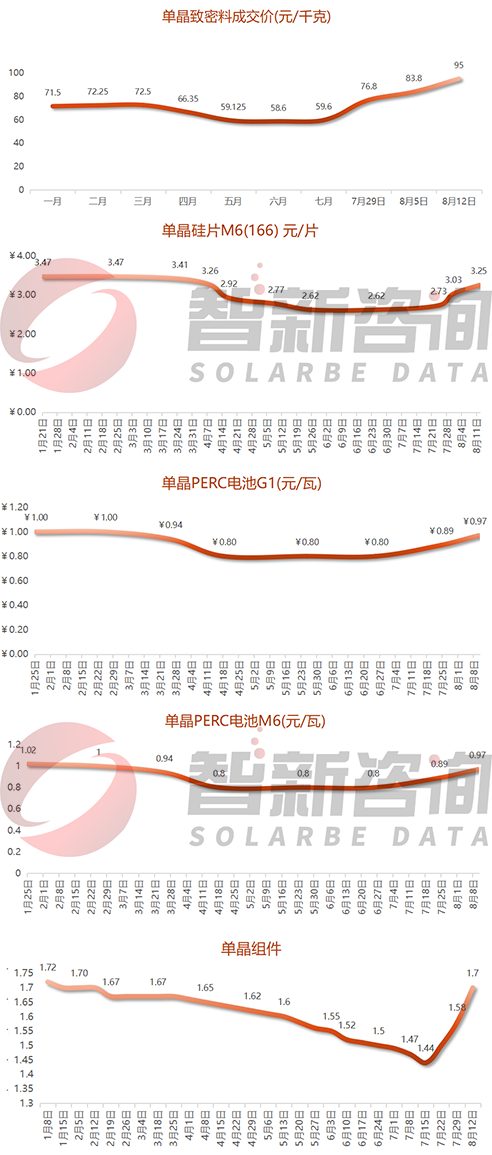

根据索比光伏网&智新咨询统计,各环节均价变化如下图所示:

按照上图统计结果,只有硅料环节价格比年初有一定幅度上涨,其余环节基本持平或有所下降。索比光伏网认为,年初时的硅料价格并未真实反映其市场供求关系,加上新疆大量多晶硅企业停产检修,导致当前市场硅料供应不足,因此,硅料适度涨价是可以理解的,但传闻中95-98元/kg的致密料价格,未免有些惊人,也难怪部分业内人士颇有微词。对于这波涨价,硅料企业必须承担一部分责任。

同时我们要注意到,此前毛利率较高的硅片环节,几乎没有消化硅料涨价带来的影响。从上图统计来看,与6月下旬相比,硅料涨价36.4元/kg,按照每kg硅料切割硅片63片166mm硅片计算,硅片涨幅“应为”0.578元/片,而根据隆基官方报价,这期间隆基硅片涨价0.63元/片,单片利润甚至有所上升,毛利率则略有下降。

真正受影响最大的是组件环节。众所周知,组件企业需要对接下游电站开发商,对价格最为敏感,毛利率更是各环节最低水平。从7月中旬至今,超过0.2元/W的涨价幅度,迫使他们不得不撕毁之前签订好的合同,甚至部分央企的订单也必须重新商定价格。供应链价格突变,对他们的伤害最为严重,而且这种伤害是长期的。

{ 组件企业 }

垂直一体化是不是最优解?

索比光伏网了解到,晶科能源已经在筹划通过垂直一体化发展,避免供应链受人制约。公司副总裁钱晶在接受媒体采访时表示,国内由于并网时间限制,电站投资企业对组件的需求较为集中,这导致近期组件价格可能持续居高不下,直到11月份抢装结束才能回到合理区间。她强调,对于已经签订的订单,晶科会重视对客户的承诺,但对于没有签订或走完流程的订单,晶科也会将一部分压力传导至下游电站开发商。

“重视对客户的承诺。”短短一句话,隐藏着太多的无奈。数据显示,到2020年底,晶科的组件产能约为25GW,但硅片产能只有20GW左右,电池产能只有11GW。钱晶告诉索比光伏网,他们已经感受到了供应链压力,未来会尽快“补短板”,提高垂直一体化程度。同时,她也建议头部组件企业从此次“卡脖子”事件中吸取经验教训,酌情考虑,适度提高垂直一体化发展水平,而不是盲目追求市场占有率,让未来发展更可持续、更自主。

在索比光伏网看来,这是组件企业对上游供应商的“最后通牒”。此前有观点认为,上游环节龙头企业为了追求市场占有率,打压组件端竞争对手,会刻意抬高产品价格,增加相关企业成本压力,自己再以相对较低价格占领市场。虽然这种说法只得到少数业内人士认同,但对于产能、库存均有保障的上游企业而言,目前的市场价格已经接近下游能承受的极限,为了保证市场规模,建议相关厂商在调整价格时三思而后行。

垂直一体化是不是组件企业应对价格变动的最优解?索比光伏网与多家企业负责人进行了交流。从我们了解到的情况看,组件企业即使向上扩充产能,也往往集中在电池环节,并未涉及硅料、硅片。而电池企业则表示,他们的电池量产效率比组件企业自建产能高0.2个百分点左右,可以让组件功率提升1个档位甚至更多,这是组件企业不能忽视的。

有分析人士表示,光伏制造业一体化通常是后向,也就是向下游延伸,很少看到前向一体化,直冲到硅料几乎不可能。关于近期的价格调整,他的判断是“短暂回调,11月底前必降价”,企业的垂直一体化建设更多是为今后长期发展做准备。另一位资深业内人士也指出,从中国光伏产业数十年发展史看,垂直一体化存在较大风险,特别是当行业结构性产能过剩时,风险会急剧增加。“行业经历过太多深刻教训,不可不慎重。”

8月12日晚,协鑫集团董事长朱共山通过媒体发声,表示“协鑫新疆厂将很快恢复部分产能,缓解市场层面对多晶硅的大量需求”。由此判断,新疆多晶硅企业检修已接近尾声,后续供应将逐渐恢复,希望可以尽快缓解市场上多晶硅料的紧缺程度,让价格回归理性。

{ 电站开发企业 }

何时并网可享最高收益?

如果说垂直一体化发展是组件企业的应对之策,那么电站开发企业能做的只有“等待”,这也是最好的反击策略。按照索比光伏网的测算结果,与其现在采购近1.7元/W的光伏组件,不如等待组件价格回落至合理水平后,再进行电站建设。对电站投资方而言,这样的IRR是最理想的。

根据主管部门规定,2020年竞价补贴项目应在今年年底前全容量并网,否则每超一季度电价降低0.01元/kWh。按照公开发布的项目名单,今年入围的竞价项目平均补贴强度只有3.3分/kWh,其中补贴强度低于2分/kWh的约14GW,这部分项目在年内并网的意愿更强。这也是中国光伏行业协会、发改委能源研究所都看好今年新增光伏装机超过40GW的重要原因。

但索比光伏网认为,所有项目集中在今年年底前并网,不仅会造成组件需求过于集中,导致价格居高不下,同时也会拉低项目收益,对业主而言并非明智之选。如果今年年底组件价格降幅较大,明年一季度并网的IRR将明显高于今年抢装。

根据西北勘测设计院新能源工程院资源与总图所所长惠星提供的资料,组件价格按1.52元/W计算时,固定式安装的系统成本约为3.5-3.8元/W,平单轴跟踪安装的系统成本约为3.9-4.2元/W。按照上述价格推算,对一、二类资源区光伏电站,如果电价下调0.01元/kWh,光伏系统成本需下调0.1-0.12元/W,才能保证电站IRR与之前持平。不出意外的话,这部分降价会全部落在组件企业身上。

0.12元/W,对目前的组件价格而言,并不是一个难以达成的目标。事实上,多数业内人士对价格行情的判断是,到今年11月底,组件价格至少会降低到6月底水平,不超过1.5元/W,这个降幅完全值得相关企业对工作计划进行调整,将项目并网时间改为明年一季度。但也有一线组件企业负责人指出,如果今年光伏项目大面积推迟并网,明年一季度的市场供需仍不平衡,组件价格可能依旧难以达到理想水平。“这才是投资人最痛苦的地方。”

钱晶表示,建议政府主管部门适度放宽并网期限,确保电站项目能继续执行而不是中途流产。对设计院而言,在项目规划时,组件规格方面设定可适度开放一点,太僵硬的采购标准只能让下游企业被迫承担涨价损失。另一位设计院负责人也指出,如果短期组件价格太高,可以暂缓并网,或选择更高功率组件来降低BOS成本。毕竟,到明年一季度,大量500W+、600W+组件即将实现量产,可以保持关注。

索比光伏网认为,只要下游不再出现光伏电站集中抢装并网的现象,近期的涨价风波只是昙花一现,回归正常水平指日可待。据了解,主管部门领导已经关注到光伏行业近期不正常的涨价现象,但并未进行公开评论,或发布相关政策,大概率是希望光伏企业通过市场化方式,自我化解其中的矛盾,希望光伏企业都能从行业利益出发,兼顾行业规模与自身发展,制定合理的价格策略,顺利实现光伏发电平价上网的战略目标。

对于本次涨价,你怎么看?产业链上下游的利润该如何分配?欢迎在评论区展示你的观点,赢取与本文作者共进晚餐的独家特权!